Nội dung bài viết

Giới thiệu tổng quan về UBS và Credit Suisse

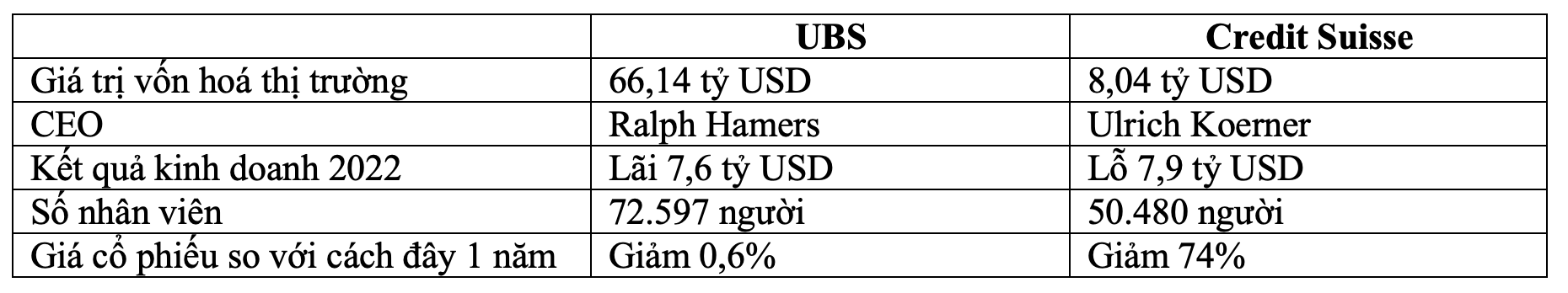

UBS và Credit Suisse là hai trong những ngân hàng lớn và lâu đời nhất của Thụy Sĩ. Cả hai ngân hàng đều cung cấp dịch vụ ngân hàng, các sản phẩm và dịch vụ tài chính như quản lý tài sản, ngân hàng đầu tư cho khách hàng trên toàn thế giới.

UBS được thành lập vào năm 1862 với tên gọi đầy đủ là the Swiss Bank Corporation, là một trong những ngân hàng lớn nhất trên thế giới. Ngân hàng hiện diện mạnh mẽ tại châu Âu, châu Mỹ và châu Á, và được biết đến với điểm mạnh về quản lý tài sản và tính bảo mật nghiêm ngặt.

Credit Suisse được thành lập vào năm 1856 với tên Schweizerische Kreditanstalt và là ngân hàng lớn thứ hai tại Thụy Sĩ, hoạt động toàn cầu với hơn 50 quốc gia trên thế giới. Ngân hàng này nổi tiếng về các dịch vụ ngân hàng đầu tư và quản lý tài sản.

Ai được, ai mất trong thương vụ UBS-Credit Suisse?

Theo hãng tin Bloomberg, tập đoàn ngân hàng UBS Group AG đang nổi lên là bên được lợi hiếm hoi trong cuộc khủng hoảng của Credit Suisse Group AG sau thương vụ mua lại lịch sử do cơ quan giám sát tài chính FINMA và Ngân hàng Trung ương Thụy Sĩ (SNB) đứng ra làm trung gian nhằm ngăn chặn khủng hoảng lây lan.

Sau những cuộc thảo luận gấp rút vào trước giờ mở cửa sáng thứ Hai (20/3), UBS đã nhất trí mua lại đối thủ đang gặp khó Credit Suisse với giá khoảng 3,3 tỷ USD. Theo thoả thuận, cổ đông Credit Suisse sẽ đổi được 22,48 cổ phiếu ngân hàng này lấy 1 cổ phiếu UBS.

BÊN ĐƯỢC LỢI

RALPH HAMERS VÀ UBS

Theo số liệu được UBS đưa ra, ngân hàng sau sáp nhập có tổng tài sản đầu tư là khoảng 5 nghìn tỷ USD. UBS cũng nhận được một ưu đãi miễn trừ đặc biệt nhằm đảm bảo chi nhánh tại Thụy Sỹ của Credit Suisse có lãi. Theo nhiều nhà phân tích, khoản lãi này lớn gấp hơn 3 lần so với mức giá mà UBS trả để mua lại ngân hàng đối thủ.

Ông Ralph Hamers, CEO của UBS, và đội ngũ của mình có nhiều việc phải làm để cân nhắc sẽ giữ lại những bộ phận và nhân sự nào, cũng như thực hiện các thay đổi ra sao. Tuy nhiên, ông Hamers có khoảng 56 tỷ Franc (khoảng 60 tỷ USD) từ lợi thế thương mại âm (negative goodwill) để bù đắp trong trường hợp phải thực thực hiện bất kỳ bút toán giảm giá trị tài sản (writedown) nào. Lợi thế thương mại âm xảy ra khi bên thâu tóm mua lại một công ty với giá thấp hơn giá thị trường.

Ngoài ra, UBS cũng có khoản đảm bảo trị giá khoảng 9 tỷ Francs từ Chính phủ Thụy Sỹ trong trường hợp ghi nhận bất kỳ khoản lỗ nào do thương vụ mua lại, đồng thời được tiếp cận nguồn thanh khoản dồi dào từ Ngân hàng Trung ương Thụy Sỹ (SNB).

BÊN THIỆT HẠI

CÁC CỔ ĐÔNG LỚN NHẤT CỦA CREDIT SUISSE

Sau thương vụ trên, các nhà đầu tư Vùng Vịnh là cổ đông của Credit Suisse, cả mới lẫn cũ, đều chịu thiệt hại lớn.

Ngân hàng Quốc gia Saudi Arabia (Saudi National Bank) đã lỗ 1,1 tỷ Franc trong vòng chưa đầy 15 tuần kể từ khi hoàn tất việc mua cổ phần của Credit Suisse trong đợt huy động vốn gần nhất của nhà băng Thụy Sỹ. Chỉ vài tháng trước, Saudi National Bank vẫn cho rằng họ đã mua được món hời để trở thành cổ đông lớn nhất của Credit Suisse.

Một cổ đông lớn khác của Credit Suisse là Qatar Investment Authority (QIA) – quỹ đầu tư quốc gia của Qatar – chịu thiệt hại lớn hơn và trong dài hạn hơn do là nhà đầu tư đầu tiên của ngân hàng Thụy Sỹ trong cuộc khủng hoảng tài chính gần đây nhất. Bên cạnh việc là cổ đông lớn thứ hai của Credit Suisse, QIA còn từng sở hữu trái phiếu AT1 của Credit Suite – tài sản bị giảm về 0 sau thương vụ thâu tóm của UBS. Tại thời điểm thâu tóm, không rõ QIA còn giữ trái phiếu này hay không.

Các cổ đông của Credit Suisse sẽ không được biểu quyết thông qua về sáp nhập với UBS sau khi Thụy Sỹ thay đổi quy định để thương vụ nhanh chóng được thực hiện.

Đọc thêm: Trái phiếu là gì? Đặc điểm, phân loại và lưu ý khi đầu tư trái phiếu

ULRICH KOERNER

CEO của Credit Suisse, ông Ulrich Koerner, dự kiến sẽ rời khỏi ngân hàng này dù mới chỉ tiếp quản vị trí này từ mùa hè năm ngoái, khi ông đã không thể hồi sinh nhà băng đang lâm vào khó khăn dù đã vạch ra kế hoạch 3 năm cho Credit Suisse.

Theo kế hoạch này, ông Koerner sẽ sa thải 9.000 nhân viên, giải thể mảng ngân hàng đầu tư đã tồn tại suốt 5 thập kỷ và đưa Credit Suisse trở lại nguyên gốc là một ngân hàng chuyên phục vụ giới siêu giàu. Điều này đồng nghĩa Credit Suisse sẽ tách riêng First Boston – ngân hàng đầu tư Mỹ được mua lại vào thập niên 1990 – và đưa First Boston niêm yết trên sàn chứng khoán vào năm 2025.

Tuy nhiên, ông Koerner và đội ngũ của mình đã không thể vực dậy từ cuộc khủng hoảng niềm tin sau đợt rút tiền ồ ạt từ tháng 10 năm 2022, khách hàng đã rút 110 tỷ USD khỏi Credit Suisse, sau nhiều năm ngập trong bê bối và thua lỗ. Áp lực ngày càng gia tăng tại Credit Suisse buộc Chính phủ Thụy Sỹ phải can thiệp.

MICHAEL KLEIN

Michael Klein, cựu giám đốc tại ngân hàng đầu tư Citigroup Inc., là người lãnh đạo ngân hàng đầu tư Credit Suisse First Boston. Thương vụ thâu tóm của UBS đã khiến kế hoạch hồi sinh thương hiệu First Boston và đưa ngân hàng này trở thành một đế chế tư vấn ở Phố Wall của ông giờ đây tan thành mây khói.

Trước khi Credit Suisse về tay UBS, ông đang trong quá trình bán công ty tư vấn của mình cho Credit Suisse với giá khoảng 210 triệu USD. Thương vụ này nhiều khả năng sẽ bị ảnh hưởng sau thương vụ mua lại.

CÁC TRÁI CHỦ NẮM GIỮ TRÁI PHIẾU AT1 CỦA CREDIT SUISSE

Các nhà đầu tư trái phiếu thường được bảo vệ tốt hơn trước các cổ đông khi một công ty sụp đổ nhưng điều này không đúng với trường hợp của Credit Suisse. Cơ quan chức năng Thụy Sỹ sẽ áp đặt khoản lỗ với khoản nợ rủi ro cao là trái phiếu bổ sung cấp 1 (AT1) của Credit Suisse. Theo đó, toàn bộ 17 tỷ USD trái phiếu AT1 của Credit Suisse sẽ giảm về bằng 0.

Việc này nhằm giảm bớt gánh nặng nợ và tăng vốn chủ sở hữu của ngân hàng, để nhà chức trách không phải dùng nhiều tiền thuế để xử lý cuộc khủng hoảng. Đây là khoản lỗ lớn nhất trên thị trường trái phiếu AT1 ở châu Âu.

Việc đặt trái chủ vào vị thế hứng chịu thiệt hại thay cho nhà đầu tư cổ phiếu trong “cuộc hôn nhân sắp đặt” UBS-Credit Suisse đã khiến các nhà cho vay nổi giận. Điều này đẩy chi phí vay vốn trái phiếu lên cao hơn, đặt ra mối nguy đối với tăng trưởng kinh tế thế giới.

NHÀ CHỨC TRÁCH VÀ NGƯỜI NỘP THUẾ THỤY SỸ

Cơ quan Quản lý Thị trường Tài chính Thụy Sĩ (FINMA) trở thành cơ quan đầu tiên giám sát một ngân hàng phải được giải cứu kể từ cuộc khủng hoảng tài chính năm 2008, mà ngân hàng này được xem là có vai trò quan trọng với hệ thống tài chính của Thụy Sỹ.

Theo trang tin Bloomberg, để ngăn chặn việc bán khẩn cấp Credit Suisse cho UBS, chính phủ Thụy Sĩ đã cam kết bảo lãnh cho UBS tới 109 tỷ Franc (gồm 9 tỷ đảm bảo trực tiếp và 100 tỷ thanh khoản). Ngoài ra, còn một khoản bảo lãnh khác trị giá 100 tỷ franc (tương đương 108 tỷ USD) đến từ Ngân hàng Quốc gia Thụy Sĩ (SNB). Tổng số tiền 209 tỷ franc tương đương với 1/4 GDP Thụy Sĩ, nếu tính theo đầu người thì sẽ khoảng 13.500 USD/người. Điều này khiến ngân sách của Thụy Sỹ chịu rủi ro tương đương tới 15 năm sau vụ giải cứu.

Ngoài sự đảm bảo tài chính, giới chức Thụy Sĩ còn đồng ý thay đổi luật để bỏ qua sự chấp thuận của cổ đông, nhờ đó giúp Credit Suisse xóa sạch 16 tỷ franc trái phiếu và tăng vốn cốt lõi của ngân hàng.

VNeconomy và tổng hợp