Chắc hẳn gần đây các bạn đã nghe nhiều về giao dịch CFD. Nhưng CFD là gì và các khái niệm, kiến thức xung quanh nó không phải ai cũng nắm được.

Do đó, trong bài viết này, anhthucfx sẽ giúp bạn tìm hiểu và khám phá làm sao để giao dịch CFD được hiệu quả nhất.

Chúng ta cùng bắt đầu nhé.

Nội dung bài viết

CFD là gì?

CFD là viết tắt của Contract For Difference (hợp đồng chênh lệch), là hợp đồng giữa hai bên, thường được mô tả là “người mua” và “người bán”.

Hợp đồng này chính là thỏa thuận giữa người mua và người bán để trao đổi chênh lệch giữa giá mở cửa và giá đóng cửa của tài sản đang được giao dịch như cố phiếu, forex, hàng hóa hay kim loại giao ngay.

CFDs là một dạng giao dịch hàng hóa phái sinh. Do các nhà môi giới cung cấp.

Giao dịch CFD cho phép bạn đặt lệnh mua bán tỷ giá một sản phầm mà không thực sự sở hữu nó.

Bạn chỉ đơn giản là suy đoán xem giá sẽ tăng hay giảm.

Ví dụ bạn giao dịch cổ phiếu Apple:

Bạn mua 1000 cổ phiếu Apple giá 100 USD/cổ phiếu. Tổng giá trị đầu tư là 100.000 USD. Ở đây để ví dụ cho dễ hiểu nên đã bỏ qua các phí phát sinh khác trong giao dịch như phí hoa hồng,…

Nếu với giao dịch thực tế, bạn sẽ nhận được một chứng chỉ cổ phiếu hoặc tài liệu pháp lý xác nhận quyền sở hữu 1000 cổ phần đó.

Nhưng trên CFD, bạn không sở hữu những cổ phần đó, mà chỉ đơn giản là đầu cơ và có khả năng thu lợi nhuận từ các biến động tương tự trong giá cổ phiếu.

Một trong những điểm lợi thế và độc đáo nhất của CFD là có thể tìm kiếm lợi nhuận ở cả hai chiều mua hoặc bán, cùng với việc được hỗ trợ đòn bẩy trong giao dịch, khiến CFD là lựa chọn hấp dẫn cho các nhà đầu tư ngắn hạn.

Đòn bẩy trong giao dịch CFD là gì?

Đòn bẩy (leverage) là bất kỳ kỹ thuật nào liên quan đến việc sử dụng nợ (tiền đi vay) thay vì vốn chủ sở hữu để mua tài sản, với kỳ vọng rằng lợi nhuận từ giao dịch đó sẽ vượt quá chi phí đi vay.

Nói đơn giản hơn, Đòn bẩy có nghĩa là bạn được phép giao dịch khối lượng lớn với số tiền vốn tương ứng ban đầu rất nhỏ.

Trong giao dịch CFD, người đi vay chính là bạn, và người cho vay chính là các nhà môi giới cung cấp dịch vụ để bạn giao dịch.

Thông thường, nhà môi giới sẽ đặt ra giới hạn về mức độ rủi ro mà họ chuẩn bị chấp nhận và sẽ đặt ra giới hạn về mức đòn bẩy cho phép và sẽ yêu cầu tài sản mua được phải được cung cấp làm tài sản đảm bảo cho khoản vay.

Quay trở lại ví dụ cổ phiếu Apple ở trên:

Nếu bạn mua 1000 cổ phiếu thực với giá 100 USD/cổ phiếu. Tổng giá trị bạn phải bỏ ra là 100.000 USD.

Nhưng trong giao dịch CFD, bạn chỉ cần một tỷ lệ vốn nhỏ so với tổng giá trị thực của giao dịch để đặt lệnh và duy trì trạng thái của lệnh.

Giả sử sàn môi giới bạn chọn cung cấp tỉ lệ đòn bẩy là 1:10 (tức là 10%) cho cổ phiếu Apple, thì bạn chỉ cần đặt cọc một khoản vốn (ký quỹ) là 10.000 USD để mở lệnh cho khối lượng giao dịch trị giá 100.000 USD ở trên.

Nếu giá cổ phiếu Apple tăng 5% lên 105 USD/cổ phiếu. Tổng giá trị cổ phiếu lúc này sẽ là 105.000 USD.

Lợi nhuận của bạn bây giờ là 5000 USD, so với vốn kỹ quỹ ban đầu của bạn là 10.000 USD, tức là bạn đang lợi nhuận 50% trên tổng số vốn đầu tư. Nếu bạn mua cổ phiếu thực tế thì lúc này bạn chỉ lợi nhuận 5%.

Trong giao dịch, đòn bẩy luôn là con dao hai lưỡi. Nếu bạn tận dụng tốt, lợi nhuận sẽ tăng gấp bội. Ngược lại, nếu bạn phân tích sai, khoản lỗ cũng nhân lên gấp bội.

Do đó, việc quản lý rủi ro khi thua lỗ là điều cực kỳ quan trọng.

Các loại hợp đồng giao dịch CFD

Tất cả tùy thuộc vào sàn môi giới bạn lựa chọn.

Tuy nhiên, với sự cạnh tranh hiện nay, thì hầu hết môi giới đều cung cấp rất đa dạng các sản phẩm có thể giao dịch CFD như:

- Ngoại hối

- Chỉ số

- Cổ phiếu

- Tiền điện tử

- Hàng hóa

Các thuật ngữ cơ bản sử dụng trong giao dịch CFD

Sau khi bạn đã biết CFD là gì, bây giờ để hiểu cách mà giao dịch CFD hoạt động, bạn cần nắm vững các khái niệm cơ bản sau và áp dụng chúng trong giao dịch CFD:

- Ký quỹ (margin)

- Pips là gì?

- Giá Bid và giá Ask, Spread và hoa hồng

- Khối lượng giao dịch

- Thời gian giao dịch

Ký quỹ (margin)

Giao dịch ký quỹ chỉ đơn giản là một thuật ngữ khác để mô tả giao dịch có đòn bẩy.

Số tiền cần thiết để mở và duy trì lệnh giao dịch đòn bẩy thì được gọi là ký quỹ.

Tiền ký quỹ không phải là một chi phí mà là một số tiền dùng để đặt cọc khi bạn mở một lệnh giao dịch và được trả lại cho bạn sau khi giao dịch đó đã được đóng.

Tuy nhiên, bạn cũng cần phải chú ý số tiền ký quỹ đó là bao nhiêu để tính toán bạn còn đủ số dư trong tài khoản để duy trì các biến động sau đó của giá hay mở lệnh bổ sung khác.

Pips là gì?

Pips là viết tắt của ‘Percentage In Points’

Pip là đơn vị giá nhỏ nhất của thị trường. Mỗi loại sản phẩm có độ lớn của pip khác nhau.

Không giống như các thị trường khác, một ngày có thể thay đổi vài %, sự chuyển động trong forex nhỏ hơn rất rất nhiều.

Nếu bạn có chú ý, hầu hết các cặp tiền trên thị trường ngoại hối đều được báo giá đến 4 chữ số thập phân.

Ví dụ như cặp EURUSD, nếu giá thay đổi từ 1.1363 lên 1.1364, tức là giá tăng 1 pip.

Một số sàn giao dịch còn báo giá đến 5 chữ số thập phân, số thứ 5 thường được ghi nhỏ hơn, gọi là tick hoặc là point. (10 points = 1 pip)

Tuy nhiên, một pip trong những cặp có đồng JPY (ví dụ như USDJPY), tương đương với việc di chuyển giá 0,01, vì tỷ giá của cặp tiền này chỉ có hai chữ số thập phân.

Giá Bid và giá Ask, Spread và hoa hồng

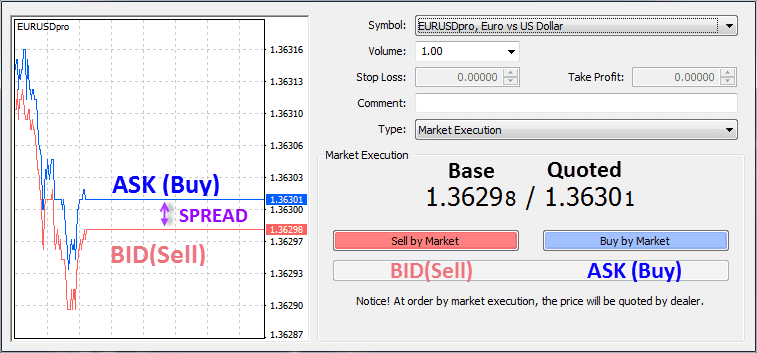

Khi giao dịch thị trường tài chính, bạn được cung cấp hai mức giá là: giá mua (hay còn gọi là giá Ask) và giá bán (hay còn gọi là giá Bid).

Giá Bid luôn thấp hơn giá Ask và chênh lệch giữa giá Bid và giá Ask của một sản phẩm được gọi là spread.

Một hợp đồng CFD được báo theo hai mức giá: giá mua và giá bán và cho phép bạn thu lợi nhuận từ cả 2 trường hợp: giá tăng và giá giảm.

- Nếu bạn tin rằng giá của một sản phẩm sẽ tăng lên, bạn sẽ đặt mua (Buy) và bạn sẽ kiếm được lợi nhuận từ mỗi lần tăng giá.

- Nếu bạn tin rằng giá của một sản phẩm sẽ giảm xuống, bạn sẽ đặt bán (Sell) và bạn sẽ kiếm được lợi nhuận từ mỗi lần giảm giá.

- Nếu thị trường không di chuyển theo hướng bạn mong đợi, bạn sẽ bị thua lỗ.

Spread là một trong những chi phí luôn có khi giao dịch.

Chi phí giao dịch của bạn thông thường sẽ là hoa hồng của các nhà môi giới cung cấp dịch vụ.

Phí giao dịch, spread của mỗi nhà môi giới cũng khác nhau tùy thuộc vào độ thanh khoản, chất lượng phục vụ của sàn.

Cặp tiền tệ nào có tính thanh khoản càng cao thì spread càng nhỏ.

Spread càng ít (càng nhỏ), chi phí giao dịch càng thấp.

Khi bạn đặt lệnh mua trên thanh công cụ, thì lệnh của bạn sẽ khớp ở giá Ask.

Mặt khác, khi bạn đặt lệnh bán, thì lệnh của bạn sẽ khớp ở giá Bid lúc đó.

Swap & Carry

Swap còn được gọi là phí qua đêm. Là mức chênh lệch lãi suất đồng tiền giữa 2 quốc gia.

Lãi suất này do Ngân hàng Trung ương của mỗi quốc gia thiết lập dựa trên các chính sách kinh tế của từng quốc gia đó.

Swap được tính vào cuối ngày giao dịch 5pm EST (tính theo phiên NewYork), khoảng 5 giờ sáng Việt Nam mình.

Bất kì vị trí nào được thực hiện trước đó và còn giữ sau thời gian này sẽ tính là qua đêm. Phí này cũng tùy thuộc vào mỗi brokers nên không có cố định.

Tùy thuộc vào cặp tiền nào bạn giao dịch, phụ thuộc vào đồng tiền bạn đang mua hay đang bán sẽ có phí swap là dương hay âm.

Chính vì thế khái niệm carry trade (giao dịch dựa trên sự chênh lệch lãi suất) ra đời.

Các carry traders sẽ mua vào đồng tiền có lãi suất cao và bán ra (đi vay) đồng tiền có lãi suất thấp hơn trong cùng một thời điểm, để nhận được sự chênh lệch lãi suất giữa 2 đồng tiền đó.

Ở ví dụ trên, nếu bạn nắm giữ USD và vay đồng tiền CHF, tức là bạn đang BUY USDCHF.

Thì cữ mỗi đêm, bạn nhận được 2.75% phí swap.

Ngược lại nếu bạn nắm giữ CHF và vay bằng USD, tức là bạn đang SELL USDCHF.

Thì cứ mỗi đêm, bạn bị trừ 2.75% phí swap.

Tuy nhiên, để tránh hiểu nhầm, ở đây tôi chỉ đề cập đến khái niệm.

Còn trong thực tế giao dịch, nó không dễ dàng như vậy. Trong phạm vi bài viết, tôi cũng không đi sâu, chi tiết vào hoạt động giao dịch này.

Khối lượng giao dịch (lot)

Các hợp đồng giao dịch CFD thường được quy định theo một kích thước chuẩn, gọi là lot.

Tùy thuộc vào từng sản phẩm khác nhau, khối lượng giao dịch của một lot cũng khác nhau.

Thông thường, các nhà môi giới đều cung cấp sẵn những thông tin này trong phần đặc tả sản phẩm hoặc thông tin sản phẩm trên các phần mềm giao dịch.

Các phiên giao dịch

Thị trường ngoại hối mở cửa giao dịch 24 giờ mỗi ngày, mở cửa 5 ngày trong tuần từ thứ hai đến thứ sáu. Đóng cửa ngày thứ bảy và chủ nhật.

Mỗi ngày giao dịch được chia làm 3 phiên chính, được gọi chung là:

- Phiên châu Á: bao gồm phiên Tokyo và Sydney

- Phiên châu Âu hoặc là phiên London

- Phiên châu Mỹ hoặc là phiên New York.

Điều này cho phép các nhà giao dịch từ khắp nơi trên thế giới – bất kể họ thuộc múi giờ nào – đều có thể giao dịch bất kỳ cặp tiền nào ở bất kỳ thời điểm nào trong ngày. Miễn là trong khoảng thời gian thị trường mở cửa trên toàn cầu.

Tuy nhiên, không phải lúc nào thị trường cũng giao dịch sôi động như nhau trong cả ngày. Đây là một điều quan trọng các traders cần chú ý khi giao dịch.

Phiên Âu là phiên có khối lượng giao dịch lớn nhất trong cả ngày. Chiếm khoảng 37% tổng lượng giao dịch trên toàn thế giới.

Trong phiên Âu còn bao gồm cả phiên Frankfurt và London.

Phiên Âu cũng là phiên duy nhất có sự giao thoa cả 2 phiên còn lại là phiên Á bắt đầu ngày giao dịch và phiên Mỹ / New York kết thúc ngày giao dịch.

Bạn quan sát hình trên sẽ thấy có thời gian trùng lặp giữa các phiên giao dịch: (bảng này áp dụng cho giờ Việt Nam của chúng ta).

- Sydney và Tokyo: từ 7:00 am đến 2:00 pm

- Tokyo và London: từ 3:00 pm đến 4:00 pm

- London và New York: từ 8:00 pm đến 12:00 am

Đọc tiếp bài 3: Sàn giao dịch Forex là gì? – 7 tiêu chí quan trọng nhất để lựa chọn sàn giao dịch

Tham khảo toàn bộ bài học cho người mới tại đây: Khóa học Forex miễn phí